Die Ergebnisse des RICS Global Construction Monitor (GCM) für das vierte Quartal 2023 zeigen insgesamt einen Anstieg der Gesamtaktivität in der Baubranche. Jedoch zeigen sich die Trends auf sektoraler und regionaler Ebene uneinheitlich. Die unterschiedlichen Wachstumsperspektiven in den Weltregionen zeichnen sich auch in der Bautätigkeit ab. Während die globale Bautätigkeit stabil bleibt, kämpft die europäische Baubranche weiter um Dynamik. Die Gesamtauslastung geht zurück, und Deutschland bildet das Schlusslicht in Europa. Die Wachstumsaussichten werden maßgeblich durch den Sektor Infrastruktur getrieben. Im privaten Wohnungsbau wird weiterhin ein Rückgang erwartet, auch wenn die Stimmung nicht mehr ganz so gedämpft wie zu Beginn des Jahres 2023 ist, ausgenommen in Deutschland. Für den Gewerbebau wird eine weitgehend flache Entwicklung im nächsten Jahr erwartet.“

MEA und Amerika bleiben die leistungsstärksten Regionen

Auf globaler Ebene verzeichnete der Bautätigkeitsindex (CAI) im vierten Quartal wie bereits im Vorquartal einen Wert von +10. Aufgeschlüsselt nach Weltregionen bleibt der CAI in MEA (+27) und Nord- und Südamerika (+24) am stabilsten, wobei letztere Region im vierten Quartal sogar eine leichte Erholung verzeichnete.

In beiden Regionen gaben die Befragten an, dass die Arbeitsauslastung in allen Sektoren im Laufe des Quartals gestiegen ist. In der Region APAC blieb der aktuelle CAI-Wert von +9 gegenüber dem dritten Quartal (+8) fast unverändert und signalisiert damit weiterhin nur ein geringes Wachstum der Bautätigkeit. Sowohl im privaten Wohnungsbau als auch im Gewerbebau ist das Gesamtbild in APAC weiterhin rückläufig. Die länderspezifischen Ergebnisse für APAC am unterschiedlichsten, wobei Märkte wie die Philippinen, Indien und Malaysia besonders positive CAI-Zahlen aufweisen. Umgekehrt verzeichneten China, Hongkong und Neuseeland im vierten Quartal allesamt negative CAI-Werte.

Baukonjunktur in Europa schwächelt weiter

Dies gilt auch für Europa, wo die Schwäche in den vorgenannten Sektoren erneut zu einem negativen CAI-Wert für den gesamten Kontinent führte (-6, Q3: -9). Damit liegt der Index für Europa seit sechs aufeinanderfolgenden Quartalen unter null, wobei Europa seit dem ersten Quartal 2022 in jedem Umfragebericht hinter dem weltweiten Durchschnitt zurückbleibt.

Die Daten auf Länderebene stimmen auf den meisten europäischen Märkten weitgehend mit dem Gesamtbild überein. So weisen Deutschland (-21, Q3: -10), Rumänien, Frankreich, die Niederlande, Spanien und Großbritannien negative oder stagnierende CAI-Werte auf. Ausnahmen bilden Italien und Irland, wo die Marktstimmung insgesamt leicht positiv ist.

Saudi-Arabien wies erneut den höchsten CAI-Wert aller weltweit erfassten Länder auf. Darüber hinaus stellt der Wert von +76 im vierten Quartal ein neues Rekordhoch dar, aufbauend auf einem bereits sehr guten Wert von +69 im Vorquartal. Auch Mauritius und die Vereinigten Arabischen Emirate sind Beispiele für Märkte in MEA, in denen die Stimmung robust ist.

Erwartungen an Arbeitsauslastung von Infrastrukturprojekten übertreffen in allen Regionen der Welt alle anderen Sektoren

Die Umfrageteilnehmer in allen Weltregionen gehen von einem stärkeren Anstieg der Arbeitsauslastung im Infrastrukturbereich im Vergleich zu allen anderen Sektoren für das kommende Jahr aus. Während diese Erwartungen in den Regionen MEA, APAC und Nord- und Südamerika sehr positiv sind, fallen die Prognosen für das Wachstum der Infrastrukturtätigkeit in Europa bescheidener aus.

Zudem ist Europa die einzige Region, in der für die Arbeitsauslastung im privaten Wohnungsbau für das kommende Jahr ein Rückgang erwartet wird (Nettosaldo -11 %).

Auf Länderebene rechnen nicht alle europäischen Märkte mit einem Rückgang. Die Aussichten in Großbritannien sind hier weitgehend stabil, und die Befragten in Italien und Irland gehen von einem Anstieg im privaten Wohnungsbau aus. Für das kommende Jahr wird der europäische Durchschnittswert jedoch durch den deutlich negativen Ausblick in Deutschland (Nettosaldo -58 %) im gesamten Wohnungssektor beeinflusst. Auch in Frankreich und den Niederlanden ist der Ausblick negativ.

Finanzielle Engpässe bleiben bestehen, Druck auf Materialkosten lässt nach

Das zweite Quartal in Folge sind finanzielle Beschränkungen das am häufigsten genannte Hindernis für die Bautätigkeit (68 % der Befragte). Obwohl fast zwei Drittel der Umfrageteilnehmer der Meinung sind, dass die Materialkosten weiterhin den Markt beschränken, ist dieser Anteil in sieben aufeinanderfolgenden Untersuchungen von einem Höchststand von 91 % zu Beginn des Jahres 2022 auf 63 Prozent zurückgegangen. Nur ur 34 % der Umfrageteilnehmer, geben an, dass Materialengpässe derzeit negative Auswirkungen auf Projekte haben. Dies ist ein deutlicher Rückgang gegenüber einem Anteil von 74 % im zweiten Quartal 2022.

Europäische Baubranche kämpft weiter um Dynamik

Die Ergebnisse für Europa bleiben im vierten Quartal weitgehend gedämpft, viele Gesamtkennzahlen bleiben hier weiterhin hinter anderen Teilen der Welt zurück. So lag der CAI-Wert im vierten Quartal bei -6. Dies ist zwar geringfügig weniger negativ als der vorherige Wert von -9, der CAI liegt aber immer noch deutlich unter dem weltweiten Durchschnitt von +10. Allerdings bleibt die Infrastrukturaktivität ein Lichtblick, die Befragten rechnen hier mit einem weiteren leichten Anstieg der Arbeitsauslastung im kommenden Jahr.

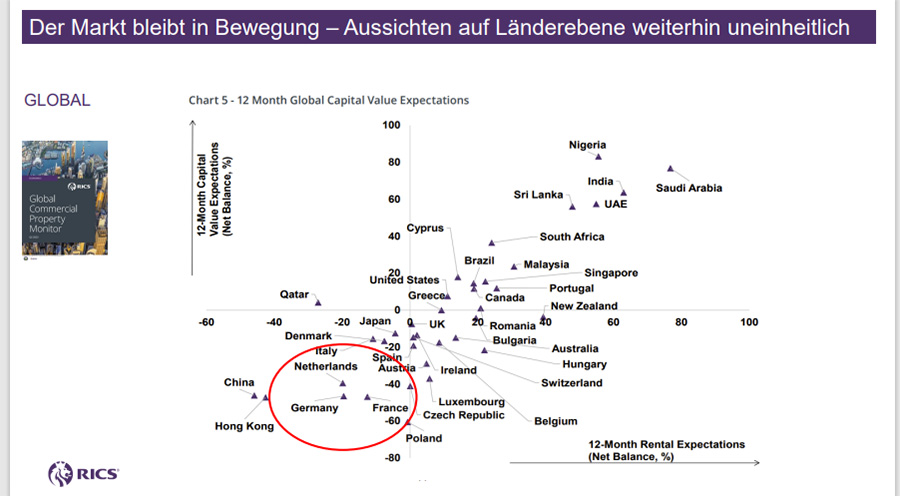

Landespezifisch uneinheitliche Entwicklung

Auch wenn die CAI-Werte in Großbritannien, Frankreich, den Niederlanden und Spanien im negativen Bereich verharren oder stagnieren, sind sie zumindest etwas weniger negativ als bei der letzten Umfrage. Im Gegensatz dazu verzeichnete Deutschland im vierten Quartal eine weitere Verschlechterung. Hier rutschte der CAI von einem Wert von -10 auf -21 ab. Das Ergebnis für Q4 ist somit das schwächste seit Beginn der Erhebung im zweiten Quartal 2020.

In allen Märkten, die einen CAI-Wert von Null oder darunter aufweisen, fällt die Arbeitsauslastung sowohl im privaten Wohnungs- und Gewerbebau negativ aus. Entgegen diesem Trend meldeten die Befragten in Italien und Irland einen Anstieg in allen Sektoren im vierten Quartal, wobei Irland einen CAI-Wert von +27 (+14 im 3. Quartal) und Italien einen Wert von +22 (+3 im 3. Quartal) verzeichnete.

Infrastrukturbereich weiterhin mit den besten Aussichten

Die Zwölfmonatserwartungen sind in ganz Europa verhalten. Für die Bautätigkeit im privaten Wohnungsbau wird weiterhin ein Rückgang erwartet, auch wenn die Stimmung nicht mehr ganz so gedämpft wie zu Beginn des Jahres 2023 ist. Darüber hinaus erwarten die Befragten für den Gewerbebau eine weitgehend flache Entwicklung im nächsten Jahr. Dies ist eine leichte Verbesserung gegenüber dem negativen Ausblick im Vorquartal.

Im Bereich des privaten Wohnungsbaus erwarten die Umfrageteilnehmer in Deutschland, den Niederlanden und Frankreich in den nächsten 12 Monaten immer noch einen Rückgang der Bautätigkeit. Der Nettosaldo in Deutschland liegt demnach bei -58 % und damit deutlich im negativen Bereich. In Irland und Italien gehen die Befragten von einem Anstieg der Arbeitsauslastung in diesem Bereich im Laufe des Jahres 2024 aus. Im Bereich Gewerbebau ist Deutschland der einzige europäische Markt, auf dem ein Rückgang der Bautätigkeit (-40 %) erwartet wird, während die Erwartungen in Großbritannien, Frankreich und den Niederlanden stagnieren oder leicht positiv sind.

Finanzielle Engpässe und Fachkräftemangel

Finanzielle Einschränkungen sind auch in Europa das am häufigsten genannte Hindernis für die Marktaktivität. Zudem gaben zwei Drittel der Befragten an, dass ebenso der Fachkräftemangel eine Herausforderung darstellt. Der Anteil der Umfrageteilnehmer, die auf einen Mangel an qualifizierten Arbeitskräften hinwiesen, stieg von 51 % auf 60 %. Obwohl Materialkosten nach wie vor als starkes Hindernis für den Markt angesehen werden, ist der Anteil derer, die dieses Problem angaben, in vier Quartalen in Folge auf 58 % zurückgegangen.

In Deutschland verzeichnet eine Mehrheit von 71 % einen Arbeitskräftemangel, gefolgt von 65 %, die einen Fachkräftemangel feststellen. Finanzielle Einschränkungen werden von 59 % der Umfrageteilnehmer als Hauptgrund Nummer 3 angegeben. Interessant ist, dass der Anteil derer, die regulatorische Gründe für eine einschränkende Bautätigkeit angaben, von 72 % auf 47 % zurückgegangen ist.

Auch interessant dazu:

Anzeige